Der US-Kongress hat Trump daher "bestraft": Trump darf ohne Genehmigung des Kongresses künftig nur als oberster Kriegsherr über die Armee verfügen, andernfalls benötigt er die Zustimmung des Kongress. Damit hat man Trump mit einer "Strafe" belegt, die der bisherigen Rechtslage entspricht. Oder anders betrachtet: Trump hat mit der Exekution gezeigt, dass er sich über bestehendes Recht hinwegsetzen kann, ohne dafür zur Verantwortung gezogen zu werden. Es kann als besondere Warnung an den Iran verstanden werden, aber auch als Rückschlag für unsere internationale Diplomatie.

Da mich in den vergangenen Tagen viele Kunden fragten, wie man sich im Falle einer Eskalation der Krise im Nahen Osten positionieren sollte, hier die kurze Liste ... wenngleich das aus heutiger Sicht nicht notwendig ist:

Im Falle eines Krieges im Nahen Osten brauchen Sie:

1. Viel Cash,

2. Gold, vorzugsweise Barren und Münzen. Der größte Goldproduzent heißt Barrick Gold, der am schnellsten wachsende Goldproduzent mit geringem geopolitischen Risiko heißt Agnico Eagle.

3. Versorger (Telekoms & Energieversorger für Dividende, bspw. Dt. Telekom)

4. Öl würde anspringen, daher wären Öldienstleister wie Schlumberger gefragt

5. Verteidigungsaktien (in Deutschland lediglich Rheinmetall, in den USA Lockheed Martin, General Dynamics, Raytheon)

6. Cybersecurity (in Deutschland Cyan, in den USA Cyberark, Palo Alto Networks, Oktave, FireEye, Crowdstrike)

Doch ich betone nochmals, derzeit sieht es glücklicherweise nicht danach aus, als bräuchten wir ein solches Kriegs-Portfolio.

TESLA MEHR WERT ALS GM & FORD, CARLOS GHOSNS FLUCHT AUS JAPAN

Der Börsenwert von Tesla (95 Mrd. USD) ist inzwischen größer als General Motors (48 Mrd. USD) und Ford (37 Mrd. USD) zusammen. Tesla produziert 367.500 Autos im Jahr, General Motors und Ford jeweils über 6 Millionen. Aber so läuft das, wenn eine etablierte Industrie als "alt" abgestempelt wird.

Der Niedergang der alten Autoindustrie ist in vollem Gange. Mir wurde das erneut vor Augen geführt, als Carlos Ghosn in diesen Tagen vor die Kamera trat und seine spektakuläre Flucht aus Japan rechtfertigte. Haben Sie das mitbekommen? Der ehemalige Renault-Manager ließ sich am 29. Dezember in einem Kontrabasskasten per Bahn zum Flughafen bringen, von dort brachte ihn ein Privatflugzeug in den Libanon.

Ghosn wird in Japan Steuerhinterziehung vorgeworfen. In Summe habe er rund 15 Mio. USD nicht angegeben, so der Vorwurf. Er hat eine entsprechende Kaution hinterlegt. Der Betrag und der Umstand, dass es "nur" um Geld geht, ist in meinen Augen ein Zeichen dafür, dass es bei diesem Fall nicht allein um Steuerhinterziehung geht.

Carlos Ghosn ist das Wunderkind der (alten) Autoindustrie. Er führte den defizitären französischen Autobauer Renault zurück zu einem profitablen Unternehmen. Sein Rezept: Harte Kosteneinsparungen! Anfang das Jahrtausends kam der traditionsreiche japanische Autobauer Nissan auf Ghosn zu und so entwickelte er Joint Ventures und Kooperationen, setzte den Rotstift an und schaffte auch für Nissan die Rückkehr zu einem profitablen Unternehmen. Nissan war später sogar so profitabel, dass man den sodann angeschlagenen Wettbewerber Mitsubishi auffing und eine Beteiligung einging.

Zuletzt ist sogar General Motors auf Carlos Ghosn zugegangen, um nach Möglichkeiten zu suchen, seinen Rotstift bei General Motors einzusetzen. Da Ghosn aber zur Vorbedingung gesetzt hatte, GM dann Renault unterzuordnen, war daraus nichts geworden.

Im nächsten Schritt wollte Ghosn nun Nissan und Renault zusammenführen. Fraglos wäre er Chef eines fusionierten Unternehmens geworden, doch das passte den Nissan-Eignern offensichtlich nicht. Also begnügte sich Ghosn nach eigener Aussage damit, eine Holding vorzuschlagen, in der Nissan eigenständiger Partner von Renault geblieben wäre. Doch dazu kam es nicht, denn vor 13 Monaten wurde Ghosn spektakulär verhaftet und eingelocht. Nach eigener Aussage stand ihm lange Zeit kein Anwalt zur Verfügung, er durfte seine Frau nicht sehen und man legte ihm immer wieder nahe, die Vorwürfe zuzugeben.

Über die Zeit wurden ihm einige Erleichterungen zugestanden, er durfte schließlich sogar in seine Wohnung zurück, musste sich aber täglich bei den Behörden melden. Seine Frau durfte er dennoch nicht sehen.

In dieser Situation kam er zu der Überzeugung, dass der Prozess nicht die vermeintliche Steuerhinterziehung aufklären, sondern ihn einfach nur aus dem Weg räumen soll. Er beschloss zu fliehen.

Details sind rar, er soll zwei ehemalige Elitesoldaten beauftragt haben, ihn aus dem Land zu holen. Es gab eine Zwischenlandung in Istanbul, wo er in einer Kiste in ein neues Flugzeug getragen wurde.

Carlos Ghosn war also ein Automanager, der wie kein zweiter den Rotstift ansetzen konnte: Renault, Nissan, Mitsubishi und General Motors sahen in seinem Rotstift den Weg zur Profitabilität. Zuletzt wurde diskutiert, ob nicht auch Peugeot unter den Renault-Konzern schlüpfen solle, auch wenn Ghosn schon lange nicht mehr dort ist. In Europa bleibt da nur noch Fiat, die noch nichts mit Ghosns Rotstift zu tun haben, sowie unsere drei großen Autobauer Daimler, BMW und VW.

Ich werte das als Ritterschlag für unsere drei großen Autobauer: Trotz Dieselskandal konnte bislang ein Ghosn verhindert werden. Wir haben allen Grund, stolz auf unsere Autobauer zu sein. Doch irgendwie ist der Geschmack dieses Lobs fad, denn ...

... wo ist eigentlich das Wachstum? Warum kann Tesla in nur 10 Monaten eine Gigafactory in China aus dem Boden stampfen? Warum muss erst Tesla kommen, um Brandenburg neues Wirtschaftsleben einzuhauchen? Können wir wirklich stolz sein, dass es unseren Autobauern "nicht so schlecht" geht wie den europäischen, japanischen und US-Kollegen?

Irgendwie hat der Erfolg des Managers Carlos Ghosn mir vor Augen geführt, wie ernst die Situation in der deutschen Paradeindustrie tatsächlich ist. Ich bleibe also auch für 2020 bei meinem Vorsatz, um die Autoindustrie hierzulande einen großen Bogen zu machen. Schade, Tesla ist abgehoben, aber sollte die Aktie mal wieder zurückkommen, werde ich die erneute Aufnahme in unser Portfolio überlegen.

WIRECARD - ODER DIE OHNMACHT DEUTSCHER BEHÖRDEN

Nein, Leerverkäufer sind da nicht am Werk, behauptet die Financial Times immer wieder, wenn der Aktienkurs von Wirecard im Zuge neuer Vorwürfe abtaucht. Ich habe mir das stets auf der offiziellen Seite angeschaut, dem Bundesanzeiger:

https://www.bundesanzeiger.de/ebanzwww/wexsservlet

Dort können Sie rechts im zweiten Kasten auf "zu den Netto-Leerverkaufspositionen" klicken und anschließend die Leerpositionen zur Wirecard abrufen. Aktuell werden dort fünf Positionen angezeigt, jeweils kleiner 2% und insgesamt gerade einmal 4,43%. Damit notiert Wirecard an 18. Stelle der am stärksten leerverkauften Aktien in Deutschland prozentual zur Anteil ihrer ausstehenden Aktien (https://www.stockstreet.de/short-positionen/?ptid=2163). Ich habe daraus immer wieder meine Zweifel gezogen, ob der Vorwurf, der insbesondere von Wirecard selbst kam, Leerverkäufer würden das Unternehmen angreifen, stimme.

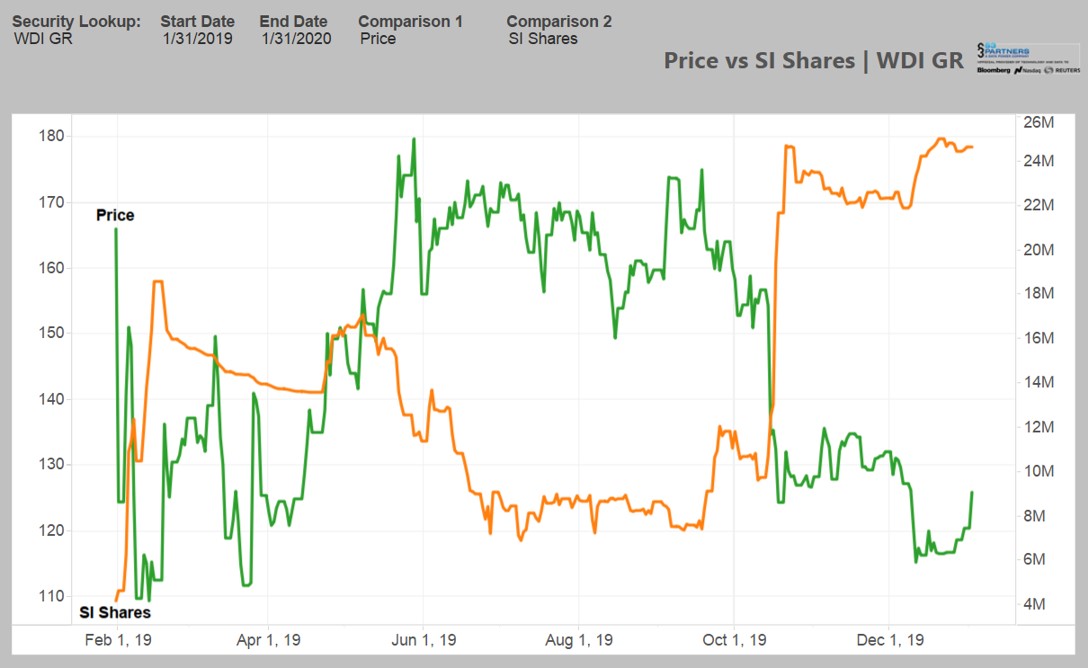

Nun hat ein Manager der Finanz-Analysefirma S3 Daten veröffentlicht, demzufolge nicht 4,43% der Wirecard-Aktien leerverkauft sind, sondern 20%! (https://twitter.com/ihors3/status/1213106575054901249?s=20) In einer Graphik wird sogar gezeigt, dass zum Zeitpunkt der Veröffentlichung der Vorwürfe gegen Wirecard besonders viele Aktien leerverkauft wurden.

Abbildung 1: Leerpositionen in Wirecard

Diese Graphik zeigt eindeutig, dass viele Leerverkäufer an dem Ausverkauf von Wirecard gut verdient haben. Noch immer sind die Leerpositionen sehr hoch, wir dürfen gespannt sein, wie diese Positionen aufgelöst werden.

Weiterhin warten Anleger auf die in Auftrag gegebene Untersuchung von KPMG, die vielleicht noch im nun laufenden ersten Quartal veröffentlicht werden könnte. Darin sollen die Vorwürfe dann entkräftet werden, so hoffen es zumindest die Anleger. Ich gehe davon aus, dass dies gelingen wird.

Dennoch bleibt es riskant, in Wirecard zu spekulieren. Ich hatte mich nicht getraut, eine spekulative Position zu eröffnen, obwohl unser Kaufpreis bei 105 Euro unterschritten wurde. Denn jetzt ist offensichtlich, wie mächtig die Widersacher von Wirecard sind.

Was mich jedoch sehr nachdenklich macht, ist der Umstand, dass 20% der Aktien leerverkauft wurden und unsere Behörde nichts davon weiß. Warum weiß in einem so kritischen Fall ein Manager von S3 mehr als unsere Aufsichtsbehörden?

WOCHENPERFORMANCE DER WICHTIGSTEN INDIZES

| INDIZES | 9.1.20 | Woche Δ | Σ '19 Δ |

| Dow Jones | 28.884 | 0,8% | 0,8% |

| DAX | 13.483 | 1,8% | 1,8% |

| Nikkei | 23.851 | 0,8% | 0,8% |

| Shanghai A | 3.240 | 1,7% | 1,7% |

| Euro/US-Dollar | 1,11 | -0,7% | -0,7% |

| Euro/Yen | 121,70 | -0,4% | -0,4% |

| 10-Jahres-US-Anleihe | 1,82% | -0,12 | -0,12 |

| Umlaufrendite Dt | -0,24% | -0,01 | -0,01 |

| Feinunze Gold | $1.559 | 3,1% | 3,1% |

| Fass Brent Öl | $65,40 | -5,0% | -5,0% |

| Kupfer | 6.153 | -0,9% | -0,9% |

| Baltic Dry Shipping | 772 | -29,2% | -29,2% |

| Bitcoin | 7.816 | 7,2% | 7,2% |

Disclaimer: Der Wochenrückblick wurde von Stephan Heibel verfasst, Herausgeber des Heibel-Ticker Börsenbriefes, den Sie unter www.heibel-ticker.de kostenfrei und unverbindlich beziehen können.

Wer un- oder überpersönliche Schreib- oder Redeweisen nachmacht oder verfälscht oder nachgemachte oder verfälschte un- oder überpersönliche Schreib- oder Redeweisen in Umlauf setzt, wird mit Lust-, manchmal auch mit Erkenntnisgewinn belohnt; und wenn alles gut geht, fällt davon sogar etwas für Sie ab. (frei nach Robert Gernhardt) Wir recherchieren sorgfältig und richten uns selber nach unseren Anlageideen. Für unsere eigenen Transaktionen befolgen wir Compliance Regeln, die auf unsere eigene Initiative von der BaFin abgesegnet wurden. Dennoch müssen wir jegliche Regressansprüche ausschließen, die aus der Verwendung der Inhalte des Heibel-Tickers entstehen könnten. Die Inhalte des Heibel-Tickers spiegeln unsere Meinung wider. Sie stellen keine Beratung, schon gar keine Anlageempfehlungen dar. Die Börse ist ein komplexes Gebilde mit eigenen Regeln. Anlageentscheidungen sollten nur von Anlegern mit entsprechenden Kenntnissen und Erfahrungen vorgenommen werden. Anleger, die kein tiefgreifendes Know-how über die Börse besitzen, sollten unbedingt vor einer Anlageentscheidung die eigene Hausbank oder einen Vermögensverwalter konsultieren. Die Verwendung der Inhalte dieses Wochenrückblicks erfolgt auf eigene Gefahr. Die Geldanlage an der Börse beinhaltet das Risiko enormer Verluste bis hin zum Totalverlust des eingesetzten Kapitals.

Zurück zu Kapitalanlagen